ปัญหาใหญ่ของคนไทย ‘สูงวัยแต่ไม่รวย’

โดย...ชลลดา อิงศรีสว่าง

รวยก่อนแก่ หรือแก่ก่อนรวย ยังเป็นปัญหาที่ขบไม่แตกเมื่อประเทศไทยจะก้าวเข้าสู่สังคมผู้สูงอายุอย่างเต็มตัวในอีกไม่นานนี้

ธนาคารโลกระบุว่า ในปี 2558 ไทยมีผู้สูงวัยอายุ 65 ปีขึ้นไป มีจำนวนกว่า 10% หรือมากกว่า 7 ล้านคน และจะเพิ่มขึ้นถึง 17 ล้านคน ภายในปี 2583 ซึ่งมากกว่า 1 ใน 4 ของประชากรไทยทั้งหมด เมื่อรวมกับประเทศจีนแล้วประเทศไทยจะมีสัดส่วนของประชากรผู้สูงอายุมากที่สุดในกลุ่มประเทศกำลังพัฒนาในภูมิภาคเอเชียและแปซิฟิก และคาดว่าจะมีสัดส่วนมากเป็นลำดับแรกของภูมิภาคภายในปี 2583

การย้ำเตือนบ่อยๆ ว่าประเทศไทยจะเข้าสู่สังคมผู้สูงอายุ ก็เพื่อที่จะให้คนไทยเตรียมพร้อมที่จะแก่อย่างสง่า มีเงินออมไว้ใช้ยามชราโดยไม่เดือดร้อน ไม่ใช่กลายเป็นสูงวัยแต่ไม่รวย

ลองคิดดูว่าถ้าวันนี้เราเป็นผู้สูงอายุที่ไม่ต้องดูแลใครและไม่มีใครมาดูแลเรา เราจะต้องใช้เงินเดือนละเท่าไรถึงจะ “พออยู่ได้”

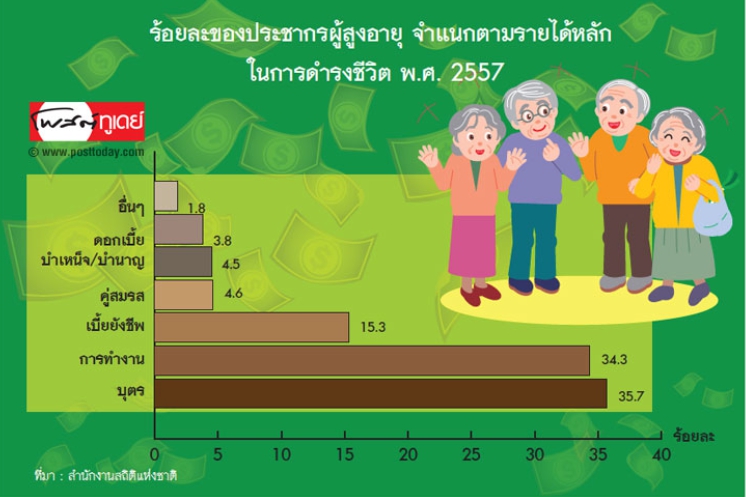

จากการสำรวจของสำนักงานสถิติแห่งชาติ ครั้งล่าสุดในปี 2557 ซึ่งอาจเป็นข้อมูลที่ล้าสมัยไปหน่อย แต่ก็พอจะบอกได้ว่าฐานะการเงินของผู้สูงอายุไทยเป็นอย่างไร ผลสำรวจระบุออกมาว่าผู้สูงอายุไทยส่วนใหญ่ไม่ได้ “เดือดร้อนทางการเงิน” มากนัก เพราะ 62% บอกว่ามีรายได้เพียงพอกับค่าใช้จ่าย และอีก 1.9% บอกว่ามีเกินพอ

เบื้องหลังความเพียงพอส่วนใหญ่น่าจะเป็นเพราะลูกหลานช่วยกันดูแล เพราะ 36.7% ของผู้สูงอายุมีรายได้จากลูกหลาน และอีก 33.9% มาจากการทำงาน แต่ถ้าเราเป็นผู้สูงอายุที่ไม่มีลูกไม่มีหลาน แถมยังไม่รู้จะหันหน้าไปพึ่งใคร และไม่ได้ทำงานแล้ว เราจะยังเป็นผู้สูงอายุที่มี “รายได้เพียงพออยู่ได้หรือไม่”

ภาควิชาการธนาคารและการเงิน คณะพาณิชยศาสตร์และการบัญชี จุฬาลงกรณ์มหาวิทยาลัย ได้เคยทำการวิจัยจากผลสำรวจของสำนักงานสถิติแห่งชาติ พบว่าครัวเรือนที่มีสมาชิกคนเดียว และมีอายุ 55 ปีขึ้นไป หรือจะเรียก “สูงวัย ไร้ญาติ” มีตั้งแต่ยากจนไปจนถึงร่ำรวย แต่เมื่อหาค่าเฉลี่ยออกมาแล้ว ผลที่ได้คือถ้าอายุ 55-59 ปี จะใช้จ่ายกันต่ำที่สุดเดือนละ 5,679 บาท (ไม่รวมค่ารักษาพยาบาล เพราะใช้สวัสดิการของรัฐ หรือมีประกันสุขภาพ) ส่วนใช้จ่ายสูงสุดจะอยู่ที่เดือนละ 21,541 บาท ซึ่งกลุ่มนี้ยังไม่น่าเป็นห่วง เพราะยังทำงานได้หากเกษียณอายุ 60 ปี

เมื่อขยับขึ้นมาเป็นกลุ่ม “สูงวัยอย่างเต็มตัว” อายุ 60-64 ปี กลุ่มนี้จะมีค่าใช้จ่ายเดือนละ 4,374 บาท ดูจะไม่สูงมาก แต่วัยนี้ส่วนใหญ่จะไม่ได้ทำงานประจำแล้ว รายได้จึงไม่สูงและรายจ่ายก็ไม่สูงเช่นกัน

เมื่ออายุขยับสูงขึ้นเรื่อยๆ เงินที่เคยพอใช้อาจจะกลายเป็นไม่พอใช้ เพราะรายได้ที่เคยเก็บออมไว้เมื่อทำงานเริ่มไม่เพียงพอที่จะดำรงชีวิต เนื่องจากโดนเงินเฟ้อเล่นงานทำให้ระดับราคาสินค้าปรับฐานสูงขึ้นไปเรื่อยๆ ด้วย

ถ้าอยากจะใช้ชีวิตสบายๆ ในบั้นปลายชีวิต นักการเงินระบุว่า ในแต่ละเดือนเราควรมีเงินไว้ใช้จ่ายประมาณ 70% ของที่เราเคยใช้ในช่วงก่อนเกษียณ หลังจากเดาจำนวนเงินที่ต้องใช้ในแต่ละเดือนแล้ว ก็ค่อยมาคิดว่าจะมีอายุยืนยาวกันกี่ปี จากนั้นก็บวกลบคูณหารกันเข้าไป จะได้ออกมาเป็นเงินก้อนที่เราต้องมี

ทีมวิจัยจากภาควิชาการธนาคารและการเงิน คณะพาณิชยศาสตร์และการบัญชี จุฬาลงกรณ์มหาวิทยาลัย จึงพยายามจะหาคำตอบด้วยงานวิจัยเรื่อง “เป้าหมายเงินก้อนขั้นต่ำสำหรับการเกษียณอายุอย่างพอเพียง” เพื่อเป็นแนวทางว่าในวันที่เราอายุ 55 ปี จะต้องมีเงินก้อนนอนอยู่ก้นกระเป๋าสักกี่บาทถึงจะไม่อดตาย และไม่เป็นภาระให้ใคร

คำตอบที่ได้จากงานวิจัยนี้ ผู้หญิงจะต้องมีเงินก้อนมากกว่าผู้ชาย เพราะผู้หญิงจะมีอายุยืนยาวกว่า

ถ้าหากมีค่าใช้จ่ายรายเดือน เดือนละ 5,679 บาท หากเป็นผู้ชายจะต้องมีเงินก้อนอยู่ในมือ 1.03 ล้านบาท แต่หากเป็นผู้หญิงจะต้องมีเงินก้อน 1.22 ล้านบาท ถึงจะไม่อดตาย นี่คือเงินออมขั้นต่ำ แต่ไม่ต้องการแค่กินอยู่ไปวันๆ ก็จะต้องมีเงินก้อนเก็บไว้มากกว่านี้

ผู้ชายต้องมีเงินตุนเอาไว้ไม่น้อยกว่า 3.02 ล้านบาท สำหรับผู้หญิงต้องมี 3.44 ล้านบาท แต่ตัวเลขนี้เป็นแค่ตุ๊กตาเท่านั้น โดยข้อเท็จจริงยิ่งมีเงินเก็บมากเท่าไหร่ก็จะยิ่งดี เพราะเงินที่เก็บวันนี้จะลดค่าลงในอนาคต เนื่องจากโดนเงินเฟ้อมาบั่นทอนค่าให้ลดลง

หลังเกษียณแล้ว แหล่งที่มาของเงินที่จะนำมาใช้จ่ายในแต่ละเดือน จะได้มาจากแหล่งไหนบ้าง ก็ต้องมาดูว่าแต่ละคนมีการออมอย่างไร

หากเป็นข้าราชการก็จะมีเงินบำนาญรับตรงจากกรมบัญชีกลาง หรือเงินได้จากกองทุนบำเหน็จบำนาญข้าราชการ (กบข.)

ถ้าเป็นพนักงานบริษัทเอกชนจะได้เงินบำนาญจากกองทุนชราภาพในประกันสังคม เงินจากกองทุนสำรองเลี้ยงชีพ

- กรมธรรม์สะสมทรัพย์ และกรมธรรม์ประกันชราภาพ

- กองทุนรวมเพื่อการเลี้ยงชีพ (RMF)

เงินชดเชยเมื่อออกจากงาน

- เบี้ยยังชีพผู้สูงอายุที่รัฐบาลจ่ายให้เป็นขั้นบันไดตามอายุ ต่ำสุด 600 บาท และสูงสุดเดือนละ 1,000 บาท

- เงินปันผลจากการลงทุน ฯลฯ

แต่จากการสำรวจของสำนักงานสถิติแห่งชาติ พบว่าผู้สูงอายุมากกว่า 50% มีแหล่งรายได้หลักจากลูก รองลงมาเป็นรายได้จากการทำงาน ขณะที่มีเพียง 4.4% ที่ได้รับเงินบำเหน็จบำนาญ และอีก 2.9% เป็นเงินที่มาจากดอกเบี้ยเงินออม เงินออมและทรัพย์สิน

ผู้เชี่ยวชาญด้านการเงินจาก K-Expert แนะนำว่า ผู้มีเงินได้ต้องเริ่มทำบัญชีว่ามีทรัพย์สินอยู่มากน้อยแค่ไหน และเพียงพอกับค่าใช้จ่ายแต่ละเดือนหรือไม่ ดังนั้นต้องวางแผนรายจ่ายในแต่ละเดือนว่าจะใช้จ่ายเท่าไร ซึ่งโดยปกติแล้วค่าใช้จ่ายส่วนใหญ่ที่เกิดขึ้นหลังจากเกษียณจะอยู่ประมาณ 70% ของเงินเดือนเดือนสุดท้ายก่อนออกจากงาน

การคำนวณเงินบำนาญข้าราชการก็ใช้หลักการนี้เช่นเดียวกัน เพราะมีข้อกำหนดว่าบำนาญปกติที่คำนวณได้ต้องไม่เกิน 70% ของเงินเดือนเฉลี่ย 60 เดือนสุดท้าย

การวางแผนการเงินที่ง่ายและไม่เหนื่อยมากสำหรับผู้สูงอายุ นั่นคือทำให้มีรายได้เข้ามาเป็นรายเดือน โดยไม่ต้องไปแตะต้องเงินต้น สามารถทำได้หลายวิธี เช่น

ฝากเงินในบัญชีเงินฝากออมทรัพย์หรือฝากประจำ แล้วถอนออกมาใช้เป็นค่าใช้จ่ายรายเดือน

ลงทุนในกองทุนรวมตราสารหนี้ระยะสั้น หรือแบ่งเงินไปลงทุนในพันธบัตรออมทรัพย์ หรือจะเป็นหุ้นกู้ที่ให้บริการขายคืนอัตโนมัติเป็นรายเดือนตามจำนวนที่เราระบุไว้ และเงินที่ได้จากการขายก็จะถูกโอนเข้าบัญชีออมทรัพย์ ไม่ต้องไปทำธุรกรรมกันบ่อยๆ

ประกันแบบบำนาญที่บริษัทประกันชีวิตจะระบุจำนวนเงินที่จะจ่ายให้ขั้นต่ำให้แก่ผู้ถือกรมธรรม์ในแต่ละปี

การให้เช่าอสังหาริมทรัพย์ ฯลฯ

นั่นเป็นสิ่งที่ผู้สูงอายุต้องรู้ว่าควรจะมีเงินออมเท่าไหร่จึงจะอยู่ได้โดยไม่ลำบาก แต่การเปลี่ยนแปลงโครงสร้างประชากรของไทย จะเกิดผลกระทบทั้งด้านเศรษฐกิจและสังคม

แค่ผลกระทบทางด้านเศรษฐกิจ มองไปก็น่าเหนื่อย เพราะจำนวนผู้บริโภคในประเทศลดลง จำนวนแรงงานใหม่ที่จะเกิดขึ้นมาทดแทนแรงงานเก่ามีน้อยลง ดังนั้นแรงงานจากประเทศเพื่อนบ้านจะยิ่งมีบทบาทต่อระบบเศรษฐกิจไทยมากขึ้น จากปัจจุบันไทยมีแรงงานต่างด้าวประมาณ 2.5 ล้านคน

และที่เป็นปัญหามากที่สุด คือ การที่รัฐบาลจะต้องใช้งบประมาณดูแลผู้สูงอายุมากขึ้น ในขณะที่การออมระดับครัวเรือนของไทยยังต่ำมาก แต่หนี้ครัวเรือนกลับเร่งตัวสูงขึ้น เมื่อเศรษฐกิจไม่ขยาย การที่รัฐจะเก็บภาษีได้มากเพื่อมาจัดเป็นรัฐสวัสดิการให้ผู้สูงอายุจึงเป็นภาระ

อูริค ซาเกา ผู้อำนวยการธนาคารโลกประจำภูมิภาคเอเชียตะวันออกเฉียงใต้ เปิดเผยรายงานล่าสุดของธนาคารโลกเรื่อง “ปิดช่องว่างการเข้าถึงบริการทางสุขภาพของผู้สูงอายุ : ความเป็นธรรมทางสุขภาพและความครอบคลุมทางสังคมในประเทศไทย” พบว่าผู้สูงอายุจำนวนมากประสบกับความยากลำบากในการใช้บริการทางสุขภาพเหล่านี้ เหตุผลหลักประการหนึ่งคือ พวกเขาต้องพึ่งพาผู้ดูแลและญาติพี่น้องในเวลาที่ต้องเดินทางมายังสถานพยาบาล ซึ่งเกิดขึ้นโดยเฉพาะในกลุ่มผู้สูงอายุยากจน และผู้สูงอายุวัยปลายที่มีอายุมากกว่า 80 ปี และอาศัยอยู่ในชนบท

ผู้สูงอายุยากจนในพื้นที่ชนบทประสบกับอุปสรรคต่างๆ มากมายในการเข้าบริการทางสุขภาพ จำเป็นต้องจ่ายค่ายานพาหนะซึ่งมีราคาสูง เพื่อเดินทางมายังโรงพยาบาล รวมไปถึงค่าอาหารและที่พัก และยังมีอีกหลายกรณีที่ผู้สูงอายุต้องยืมเงินเพื่อมาจ่ายค่าใช้จ่ายเหล่านี้เพื่อให้สามารถเข้ารับบริการทางสุขภาพได้

“ประเทศไทยควรพิจารณาการปฏิรูปตั้งแต่ตอนนี้เพื่อเป็นตัวช่วยในการขยายความครอบคลุมของระบบประกันสังคม สุขภาพ และการดูแลระยาว รวมถึงความคุ้มครองทางการเงินสำหรับผู้สูงอายุ ไปพร้อมๆ กับการจัดการรายจ่ายสาธารณะอย่างยั่งยืน” อูริค กล่าว

เมื่อเห็นปัญหาที่จะเกิดขึ้นแล้ว รัฐบาลควรจะกำหนดนโยบายระยะยาวเพื่อรองรับไว้ล่วงหน้า คือการสร้างการออมภาคบังคับให้ประชาชนออมให้มากยิ่งขึ้น

สำนักงานคณะกรรมการพัฒนาการเศรษฐกิจและสังคมแห่งชาติ (สคช.) แนะนำว่ารัฐบาลต้องเร่งปรับใน 3 เรื่อง คือ

1.การปรับขีดความสามารถในการแข่งขัน รัฐบาลต้องสนับสนุนให้เกิดการพัฒนาคุณภาพและความรู้ทั้งหลายปฏิรูปการศึกษาและบริการทางสังคม รวมทั้งสนับสนุนให้เอกชนทำการวิจัยและพัฒนา (R&D)

2.การปรับโครงสร้างผลผลิตอุตสาหกรรม ให้พึ่งพาการนำเข้าน้อยลง โดยเฉพาะเครื่องจักร หุ่นยนต์ อะไรต่างๆ ที่จำเป็นในภาคเอกชนเพื่อมาทดแทนแรงงาน

3.รัฐบาลต้องให้ความสำคัญกับการออมภาคครัวเรือนมากขึ้น การกำหนดนโยบายดอกเบี้ยก็จะต้องคิดถึงผู้ออมด้วย ไม่ใช่คิดถึงแต่ผู้ทำธุรกิจ ที่ต้องการให้ดอกเบี้ยต่ำเพื่อให้ต้นทุนลดลง หากดอกเบี้ยไม่จูงใจให้ออมประชาชนก็จะไม่ออม ซึ่งจะส่งผลเสียในระยะยาว

สศช.เองได้ทำการวิจัยเรื่องการเปลี่ยนแปลงโครงสร้างประชากรและครอบครัว พบว่าการจะหวังให้ผู้สูงอายุพึ่งพาครอบครัว หรือให้ครอบครัวดูแลผู้สูงอายุเอง เริ่มเป็นเรื่องที่ห่างไกลความเป็นจริง เนื่องจากครอบครัวไทยมีขนาดเล็กลง

จากการศึกษาพบว่าในปี 2513 ขนาดของครอบครัวไทยเฉลี่ย 5.7 คน ซึ่งเป็นครอบครัวใหญ่สามารถเอื้อเฟื้อเผื่อแผ่กันได้ แต่ในปี 2553 ขนาดครอบครัวเล็กลงเหลือเฉลี่ย 3.1 คือมีพ่อแม่และลูกสองคน ซึ่งเริ่มไม่ค่อยดี เพราะการหาเลี้ยงครอบครัวเริ่มขึ้นอยู่กับรายได้ของคนคนเดียว

นอกจากนี้ ผู้หญิงเริ่มจะต้องเป็นหัวหน้าครอบครัวมากขึ้นเรื่อยๆ เนื่องจากผู้ชายตายเร็วกว่าผู้หญิง ดังนั้นเมื่อเกิดความกดดันด้านค่าครองชีพความคิดที่ว่าครอบครัวจะช่วยเหลือกันพึ่งพากันเองได้เริ่มไม่เป็นความจริง โดยเฉพาะการดูแลผู้สูงอายุ

สิ่งที่รัฐบาลดำเนินการเกี่ยวกับผู้สูงอายุคือ การตั้งกรมผู้สูงอายุขึ้น ซึ่งอยู่ภายใต้การดูแลของกระทรวงการพัฒนาสังคมและความมั่นคงของมนุษย์ (พม.) มีหน้าที่ขับเคลื่อนให้เกิดการดูแลผู้สูงอายุให้ทั่วถึงและเป็นธรรม โดยเชื่อมโยงหน่วยงานที่เกี่ยวข้องเข้ามาแก้ไขปัญหา

แต่การตั้งกรมผู้สูงอายุขึ้น ไม่ได้แก้ปัญหาทำให้ผู้สูงอายุได้รับสวัสดิการที่ดีขึ้น สิ่งที่ควรคิดต่อคือทำอย่างไรให้ผู้สูงอายุช่วยเหลือตัวเองได้มากที่สุด ไม่เป็นภาระของลูกหลานและของประเทศ ซึ่งก็จะต้องกลับไปที่การวางรากฐานการออม และปรับโครงสร้างเศรษฐกิจรับกับการเปลี่ยนแปลงที่จะเกิดขึ้น

ประเทศไทยอาจหวังพึ่งการบริโภคกระตุ้นเศรษฐกิจไม่ได้มากอีกต่อไป หากมีประชากรผู้สูงอายุมากแรงงานใหม่มีน้อย จะพึ่งพาการส่งออกมากก็มีความเสี่ยง รัฐบาลจะใช้อะไรขับเคลื่อนเศรษฐกิจในอนาคต เป็นเรื่องที่ต้องคิดต้องวางแผนไว้ล่วงหน้า

การจะให้คนไทยมีคุณภาพชีวิตที่ดี แก่แล้วยังมีเงินเพียงพอใช้จ่ายไปจนตาย ไม่ใช่เรื่องส่วนบุคคลอีกต่อไป แต่กลายเป็นเรื่องระดับชาติไปแล้ว

ที่มา : https://www.posttoday.com/finance-stock/money/426698